Mielőtt nekiállunk egy vállalat fundamentumainak elemzéséhez, érdemes megnézni, mit kapunk készen. Meglepően sok információhoz juthatunk a vállalatot követő elemzők viselkedésének vizsgálatával.

Forrás: Internet

Az elemzőkről tudni kell, hogy két fajtájuk létezik:

1. Sell-side elemző

2. Buy side elemző

Jó eséllyel kizárólag sell-side elemzők megnyilvánulásaival találkozunk. Ők azok, akik befektetési bankok, kereskedelmi bankok, árjegyzők és brókercégek alkalmazásában állnak, megbízásából dolgoznak. Elemzéseikkel támogatják munkaadójuk, megbízójuk - akik az eladott részvények forgalmi jutalékból élnek- forgalmának növekedését. Innen az elnevezés: sell-side. Ezek az elemzők lehetnek ugyanolyan briliáns elmék, mint a nyugdíjalapok, befektetési alapok, hedge fund-ok által közvetlenül, vagy áttételesen alkalmazott buy-side elemzők (akik értékeléseiről még csaknem is hallunk), ajánlásaikat mégis a piaci farkastörvények határozzák meg, munkaadójuk érdekeivel szemben nem értékel(het)nek. Amikor részvénykibocsátás, vagy kötvénykibocsátás van napirenden, a zsíros koncért komoly verseny folyik a befektetési bankok között. Könnyű belátni, hogy a kibocsátó céget jól lealázó elemző munkáltatója nem feltétlenül kapja meg a projektet. Így aztán az ilyen bátor elemző rövid karrierre számíthat sell-side elemzőként.

Egy IPO esetén az underwriter befektetési bank, vagy brókerház legalább 5% jutalékkal számolhat. Ha a közelmúlt

Chewy kibocsátását vesszük , akkor a 22$/részvény kibocsátási árfolyamot alapul véve 1 Mrd$ körüli tőkét vontak be. Ezt 5%-os jutalékkal számolva 50 Mio$ ütötte az underwriter-ek (Morgan Stanley, JP Morgan and Allen & Co.) markát. Gondoljunk akár a rossz emlékű Norbi Update Lowcarb történetére, vagy a nemzetközi botrányt kavart

Enron esetére. Az elemzők foggal körömmel ragaszkodtak az utolsó pillanatig Enron minősítéséhez.

Az elemzők is emberek, ugyanazokkal a vágyakkal és félelmekkel mint bármelyikünk. Ezért aztán náluk is rendszeresen megjelennek a kognitív torzítások különféle fajtái, mint pl. az anchoring, ami esetünkben jelentheti a csordaszellemet. Új elemzés kiadásakor az átlagos értékeléstől nagyon eltérő ajánlással nemigen találkozunk. Senki nem akar túlságosan kiríni csordából, mert a magányost hamar levadásszák.

Az elemzői érdeklődésről kimondható, hogy

- a nagy, jól ismert cégeket legalább 20-25 elemző követi, míg

- a feltörekvő small cap cégeket 1-3 (lsd. pl.

PETS)

Tapasztalatom szerint a publikált célárakkal jobban egyet tudok érteni, mint az elemzői konszenzusos ajánlásokkal. Gondolhatnánk, hogy a konszenzusosnak mondott célárat, valamint az ajánlást valamilyen szofisztikált statisztikai módszerrel alakítják ki, de nem. Egyszerűen átlagolják azokat. Az ajánlásokat 1-től 5-ig skálán tüntetik fel. Van ahol 1 a buy (pl.

finviz.com), míg másutt az 5 a legjobb érték (pl.

seekingalpha.com).

Harry Domash súlyozása szerint kizárólag a strong buy minősítés fogadható el tényleges vételi ajánlásként. A buy és outperform ignorálható, míg a hold, sell, strong sell egyaránt eladási ajánlásként kezelendő. Javaslata szerint az értékelés során minden egyes strong buy ajánlás 1 pontot ér, míg az eladási ajánlások -1.

Cummins jelenlegi értékelése SA szerint:

Hagyományos konszenzus ajánlás számítás a következők szerint történik:

Buy: 3x5=15

Outperform: 3x4=12

Hold: 17x3=51

Underperform: 0x2= 0

Sell 3x1= 3

Összesen: 81

Átlagos ajánlás: 81/26 = 3.12

Domash-féle értékelés:

Nincs a strong buy, legmagasabb érték itt a buy, ezért ezt látom el 1 értékkel.

Minősítés: 3x1 + 3x0 + 20x(-1) = -17

H.Domash értelmezése szerint, ha az érték negatív, úgy az elemzők valós értékelése szerint még bottal sem. Ha viszont 9, vagy fölötti az eredmény az erős lelkesedést tükröz.

Ezt úgy lehet lefordítani, hogy nulla körüli, vagy negatív érték esetén a stock inkább value jelöltségre pályázhat, míg -2 és 8 közötti érték inkább növekedési részvényekre jellemző. 9 és fölötti érték már mániákusan extrém értékelés, ami korlátozott további növekedést vetít előre.

Ennek megfelelően AMZN 35 értéke egyértelműen kimondottan kockázatos befektetésnek minősíti a stock-ot ezen az árszinten.

Az a furcsa paradoxon állapítható meg, hogy minél feljebb megy az ár és felülértékeltté válik a papír, annál nagyobb az elemzők lelkesedése. Ekkor viszont már érdemes megfontolni az eladást.

Az elemzők által utált stock - melynek követését többen feladják -, lehet jó value jelölt. Természetesen az elemzők elemzése csak az első lépés. Pusztán ez alapján nem létesítünk pozíciót.

Amazon jelenleg P/E=72 szinten forog EPS=24.1 mellett. A 2264$ célár azonos P/E mellett 31.5$ EPS-t feltételez, ami 30% eredménynövekedésnek felel meg. Ha feltételezzük, hogy a P/E csökken a növekedési ütem mérséklődésével, az nagyobb eredménynövekedést feltételez. A 30% eredménynövekedést látszólag az árbevétel növekedés 30%-ból vezethették le és projektálták a jövőre. Mindenki saját belátása szerint dönt, de a mögöttes tényezőket ismerni érdemes.

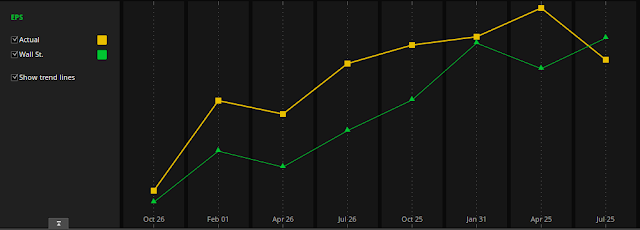

A historikus eredménynövekedés

| earnings date |

eps |

eps TTM |

| 26.okt |

0.52 |

|

| 01.febr |

3.75 |

|

| 26.ápr |

3.27 |

|

| 26.júl |

5.07 |

12.61 |

| 25.okt |

5.75 |

17.84 |

| 31.jan |

6.01 |

20.1 |

| 25.ápr |

7.09 |

23.92 |

| 25.júl |

5.22 |

24.07 |

Az EPS júl '19/júl '18 értéke 3%-kal növekedett. Ez még nyilván nem trend, de minden esetre figyelmeztető jelzés. Lehetne ezt még tovább cizellálni pl. azzal, hogy 3 hónappal korábbi 2019/2020 becsült EPS rendre 27.3$/38.25$, míg aktuálisan 23.58$/33.21$. A 15% ill. 13% csökkenés ellenére az átlag célár mindössze 0.4%-kal csökkent július óta, ami P/E növekedést feltételez. Ha viszont EPS tekintetében inkább csalódást keltő számok jelennek meg, az vajon feltételezi-e P/E növekedését reálisan? Amennyiben EPS becslés a követett 90 napos időtávon jelentősen változik, az earnings meglepetést feltételez. Ennek vélelmezett irányát mindenki döntse el maga.

Az árbevétel változás iránya és mértéke legyen plauzibilis összevetve az EPS előrejelzésével

Pusztán az elemzők adatainak elemzésével sok használható információhoz jutunk, mielőtt a cég fundamentumai tényleges vizsgálatának neki állnánk.