Több helyen is említést tettem már a PUT opciókba ágyazott implied dividendről (pl. itt), de nem mélyedtem el a részletekben (ha egyáltalán érdekel valakit).

Tökéletes put-call paritás fontos faktor az opciók értékelésekor, hiszen aszimmetria esetén elvileg kockázatmentes haszonra, arbitrázsra adódik lehetőség. Ez az esetek túlnyomó részében viszont csak elvi lehetőség, hiszen retail befektetőként a lehetőség kiaknázását az opciók kereskedését kontrolláló Market Makerek blokkolják.

Implied dividend-del találkozhatunk osztalékot nem fizető eszközöknél (ad absurdum akár commodity vagy index opcióknál) is. Az implied dividend komponens teszi valóssá a put-call paritást. Ez az a hozam, ami covered call-lal összevetve többletként (vagy mínuszban) realizálható a PUT opció kiírásával. Figyelembe kell még venni osztalékfizető papíroknál, hogy PUT opció kiírásakor nem kapunk osztalékot, az benne van a prémiumban. A lejáratig elvárt osztaléknövekedés / vágás is benne van a prémiumban. Az implied dividend lehetséges osztalékvágásra is utalhat. Amennyiben az aktuális osztalékhozam és az implied dividend yield nagy eltérést mutat (esetleg akár negatívvá válik),az arra utal, hogy az opciós piac osztalék vágást vizionál. Tovább gondolva még akár annak becsült dátumára is találunk utalást. Az az opciólejárati dátum, amikor az implied dividend yield beszakad.

Hasznos lehet az implied dividend vizsgálata akkor, ha meg akarjuk határozni, hogy az elméletileg ugyanazon kifizetési görbéjű covered call és short put stratégiák között van-e kiaknázható kockázatmentes többlethozam. Erre tapasztalatom szerint leginkább (viszonylag) magas osztalékhozamú eszközök esetén nyílik lehetőség. A döntésben szerepet játszik még az is, hogy - korlátozott számlaméretet feltételezve - a short PUT kiírása kisebb tőkeígényt támaszt, mint a stock megvétele.

Viszonylag egyszerűen is felállítható egy durva becslés. Ha összeadjuk az opció lejáratáig még kifizetendő osztalékot, majd levonjuk azt a PUT opció időértékének aktuális értékéből, akkor put-call paritás esetén a call opció árát kapjuk. Amennyiben értelmezhető eltérés van közöttük, úgy érdemes elgondolkodni azon, hogy short put, vagy covered call kiírása a célszerű.

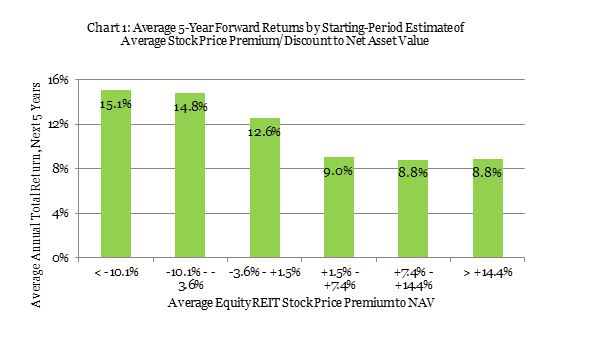

AT&T 2020.10.09-i záróértékeket felhasználva az alábbi grafikonok adódnak

Az aktuális osztalékhozamot a piros folytonos vonal jelöli. Az egyes lejáratokhoz és strike-hoz tartozó implied dividend-t a kék oszlopok reprezentálják. Az implied dividend kalkulációnál a bid-ask közötti középárfolyamot vettem. ATT esetén szerencsére a bid-ask spread nem túl széles, ezért ezt hipotetikus értékként elfogadhatónak tartom. A payout ratio non-GAAP EPS 60% alatt van, FCF pedig 50% körüli. Az osztalék megfelelően fedezettnek tünik.

A jelenlegi 7.34% osztalékhozammal szemben 2.0%-3.7% implied dividend áll.

Durva ellenőrzésként pl.2022. januárig 4 osztalékfizetés várható. Feltételezve a korábbi 1c osztaléknövelés fenntartását, ez 4x0.53=2.12$-t eredményez. Ezzel szemben 30-as strike put ára 4.85$ (extrinsic 3.15$), akkor 3.15-2.12=1.03 marad számított call időértékként. A valóságban viszont a call opció ára 1.90= . A számítás azt mutatja, hogy 87c/részvény előny származik akkor, ha covered call-t írunk ki put opció eladása helyett. Ez 0.87/28.32= 3% többlethozamot eredményez (ami az aktuális osztalékhozammal együtt 10.3%). Ebben a durva számításban nem vettem figyelembe, hogy put eladásakor azonnal megkapjuk az opciót (nincs benne még elméletileg sem osztalékvágás kockázata, de osztalékemelésé sem). A grafikon számol ezekkel a részletekkel is (mint pl. pénz időértéke) és vizuálisan könnyebb kiválasztani a megfelelő opciót további vizsgálatra.

Én a 30 strike-ot preferálom, mert itt van 30.0-28.32=1.68$ tere az emelkedésnek. Ha ezután lejáratra az árfolyam eléri ill. meghaladja 30-t, akkor az 1.68 intrinsic hozzáadódik az osztalékhoz 1.68(emelkedés tere) + 1.90(30 call ára, tisztán extrinsic) + 2.12(osztalék) = 5.7 ez 20%-t meghaladó hozampotenciált eredményez 468 nap időtávon, ami évesítve 15%-t jelent. A BEP 30-5.7=24.3$. A hozam %-t BEP-re kiszámítva 5.7/24.3= 23.5% adódik; évesítve 17.6%-t eredményez.

A 30-as strike-t nem tartom a realitásoktól elrugaszkodottnak, hiszen az osztalékhozam 10 éves (történelmi?) maximumon van 7.34%-kal. Az átlagos osztalékhozam 5.73%, ami 36$ "fair" árat implikál. Számított céláram pedig 37 - 42$.

Amennyiben nem covered call stratégiát választjuk, cash secured put esetén a prémium a már fent említett 4.85$ . Amennyiben az árfolyam 30 felett zár, a teljes prémium megtartható és a részvényeket lejáratra lehívják. Ekkor a strike-ra számolt hozam 4.85/30=16%, évesítve 12% . BEP-re számolt hozam, ami szerintem a reális értékelés: BEP=30-4.85= 25.15; 4.85/BEP=19.3% évesítve: 14,5% (a fenti ábra nem a maximális hozampotenciállal számol, hanem a jelenlegi árfolyammal megegyező lejárati árfolyammal, ezért az eltérés).

Összevetve a cc 17.6% és a put 14.5% évesített hozampotenciált a cc egyértelműen nyerő pozícióban van. Döntés előtt azonban érdemes végig gondolni az adózási következményeket. A fizetett osztalékból 15% azonnal levonásra kerül, míg az opciós prémiummal csak a lejárati adóévet követő beszámolóban kell elszámolni.