Foot Locker (FL) sportruházati és cipő kereskedelmi céget 1974-ban alapították, de múltja 1879-ig nyúlik vissza Wikipédia szerint.

NYSE-re bevezetett nyilvános tőzsdei vállalat (S&P 400 tagja), melynek részvényeivel kereskednek még Austria Belgium Germany Mexico Netherlands UK -ban is.

Világszerte mintegy 3100 üzletel rendelkezik (Budapesten is van egy), melyet 32 000 fő alkalmazottal üzemeltet.

Kapitalizációja 3.2 Mrd $ körül van, átlagos napi részvényforgalma 3 millió db körül van. Az összes forgalomban lévő részvényeinek száma 103 millió db. A cég szisztematikusan vásárolja vissza részvényeit. 2012 óta 30%-kal csökkent a részvényszám.

Forgalma (árbevétele)növekvő trendben van, ami jó jel számukra. A forgalom minden eredménymutató kiinduló adata.

Február 25-i gyorsjelentését követően a részvényárfolyam 30%-ot esett 38 000 000 db-os napi forgalommal. Köszönhető ez a nettó (

GAAP) nyereség 25%-os, az EPS 15%-os csökkenésének. Mindeközben a non-GAAP EPS, ami jobban mutatja a vállalat eredménytermelő képességét az egy évvel korábbi 1.55-ről 1.67-re növekedett.

|

| Forrás: thinkorswim.com, saját elemzés |

A gyorsjelentéssel egyidejúleg február 25-n jelentették be 33%

osztalékemelésüket, negyedévente 0.4$ /részvény, amivel a kifizetési mérték visszaáll a 2020-ban elkövetett osztalékvágás előtti mértékre.. Ez a jelenlegi árfolyamon 5% osztalékhozamot jelent. Az elmúlt 5 év során a kereskedési napok 91%-ban ennél alacsonyabb volt az osztalékhozam. Az átlagos osztalékhozam 3% körüli.

Az osztalékhozam mértéke abnormálisan magasra kúszik. Az abnormálisan magas osztalékhozam inkább osztalékvágást megelőzően állapítható meg. Most viszont nem erről van szó, hiszen a p/o ratio 20% körüli és éppen most emeltek az osztalékon.

Az osztalék free cash flow-val jól fedezett, ami nem csodálatos egy jól vezetett kereskedelmi cégnél.

A p/e ratio 10 éves minimumon van (lsd. fentebb).

Az osztalékból számított indirekt célár a fenti ábra alsó grafikonján még az osztalékemelés előtti állapotot mutatja. Az aktuálisan (0.4x4)/3.02%=50$-ra adódik. Ez az érték nagyjából megegyezik konzervatív célárammal, míg a dinamikus célár nálam 80$ fölött van.

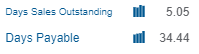

Hab a tortán, hogy jól működő kereskedelmi vállalathoz méltóan a raktár finanszírozását jórészt a beszállítókkal végezteti:

Return On Assets (ROA) értéke 11% fölötti, ami nem csak úgy általában ,de ágazatát tekintve is jó.

Az eladósodottság finanszírozhatóságát mutató debt/EBITDA 2.3 és interest coverage 64 értéke több mint megnyugtató szinten van, value kategóriára utal. Ezt támasztja alá a 10 éves mélyponton tanyázó p/e, a 0.37 értéket felvevő p/s és a 0.97 értékű p/b mutató is.