Chemours (The Chemours Company) 2015 júliusban jött létre a patinás DuPont vegyipari óriás vállalatból. leválasztás (spin-off) útján. A bejegyzés írásakor 2.8 Mrd$ kapitalizációjú cég 17.36$ árfolyamon forgott. A leválasztást követő 2.5 év múlva az árfolyam több mint 3x magasabb volt az első kereskedési nap árfolyamánál, igazolva ezzel J. Greenblatt megfigyelését. Az első időszak felfutását követően viszont folyamatos erózió jellemezte az árfolyamot, ami mára ismét elérte az első kereskedési napi szint

Árbevétele és termelése földrajzilag diverzifikált, ami segíti piacvezető pozíciójának megvédését.

A vállalat termékeit három szegmensbe sorolják:

- Titanium Technologies (titanium dioxide);

- Fluoroproducts (refrigerants and industrial fluoropolymer resins and derivatives including Freon, Teflon, Viton, Nafion, and Krytox); and

- Chemical Solutions (cyanide, sulfuric acid, aniline, methylamines, and reactive metals).

Termelésének, illetve árbevételének legnagyobb részét titán-dioxid termékük adja. Ebben a szegmensben világszinten meghatározók.

Ők a legnagyobb és szerencséjükre a legköltséghatékonyabb gyártója ennek a termékkörnek.

TiO2-t festék összetevőként (fehér pigment) alkalmazzák. Egyik fő piaca az autóipar. Ezért talán nem meglepő, hogy árbevétele és eredménye az autóipari ciklushoz kötődő, azzal azonos fázisú, erősen ciklikus viselkedést mutat.

Jelenlegi árazása alapján gondolhatjuk (gondolhatnánk), hogy a piac az autóipar leszálló ágát vélelmezi az előttünk álló időszakban. Jóllehet, ez nem alaptalan vélekedés, mégis tekintetbe kell venni más tényezőket is.

Ők a legnagyobb és szerencséjükre a legköltséghatékonyabb gyártója ennek a termékkörnek.

TiO2-t festék összetevőként (fehér pigment) alkalmazzák. Egyik fő piaca az autóipar. Ezért talán nem meglepő, hogy árbevétele és eredménye az autóipari ciklushoz kötődő, azzal azonos fázisú, erősen ciklikus viselkedést mutat.

Jelenlegi árazása alapján gondolhatjuk (gondolhatnánk), hogy a piac az autóipar leszálló ágát vélelmezi az előttünk álló időszakban. Jóllehet, ez nem alaptalan vélekedés, mégis tekintetbe kell venni más tényezőket is.

DuPont-t érték az elmúlt időszakban olyan támadások, miszerint a leválasztással meg akart szabadulni nyomasztó történelmi terhétől, és egybe csomagolta környezetvédelmi problémáit, majd a leválasztással megvált azoktól úgy, hogy az örököst nem látta el megfelelő eszközökkel a problémák megoldásához. Miközben ez igaznak tűnik (lsd. Chemours vs. DuPont per 4 Mrd$ értékben), mégis úgy tűnik, hogy a vállalat túl fogja élni a kezdeti nehézségeket.

Miközben megalakulásuk óta már problémás sorát oldották meg, a még nyitott kérdések súlyát jelzi az árfolyam mélyrepülése, kötvényeinek árazása (az AAA besorolású kötvények 3% körüli hozamával szemben) 7.5% körül forognak és 60%-t meghaladó az IV opcióiban (jóllehet ennek csökkenésére számítok negyedéves jelentésének november 04-i megjelenése után.

Moody's hitelminősítő Ba2 kategóriába sorolja, ami nem valami előkelő. A befektetési szint két lépcsővel feljebb kezdődik. Ugyan 2017 végén Ba3-ról felminősítették Ba2-re, a 2019-es felülvizsgálat során negítív kilátást kapott.

Jelentős (komfortzónám határát átlépő) adósság szintje (debt/ebitda>4) és környezetvédelmi költségterhe mellett gazdasági mutatói kedvező képet festenek. Kicsit árnyalja a képet, hogy acsúny debt/ebitda mellett az interest coverage a kedvező 4 körüli szinten van.

Összességében azt gondolom, hogy alkalmas

- úgy osztalékbefektetési (osztalékhozama 5.8%/átlaghozam 1.5% körüli, EPS p/o=0.25, FCF p/o=kb. 0.4)

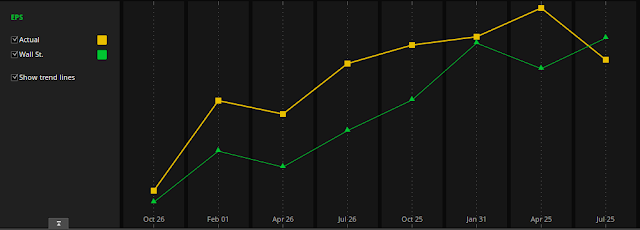

- mint value jelöltnek, amennyiben további részletes elemzés alátámasztja ezt a vélekedést P/E értéke 5 körüli (ez bizonyára részben a ciklikusság beárazásának is köszönhető), to 52 wk high= 140% , 5Y EBITDA growth = 13% , dividend adjusted PEG = 0.6, ROA ugyan historikusan gyengülő teljesítményt mutat, de 8%-t meghaladó mértékével ágazatában kiemelkedő és abszolút mértéke is megfelelő, P/S=0.5 értéke ugyancsak kiváló value kandidátussá jelöli, EV/EBITDA=6.3 egészen kiváló ennél a kötelezettség állomány szintnél A likviditást jelző CR is eléri a 2 körüli értéket, ami szintén megfelelő Napokban számított inventory szintje felszökött korábbi értékéhez képest. Erre figyelni kell (valószínűleg a ciklustól nem független eladáslassulást vetít előre)

Ez a problémákkal küzdő, stigmatizált vállalat kvantitatív vizsgálataim és kilátásainak megítélése alapján meglátásom szerint alkalmas osztalék és/vagy értékalapú befektetésre, melyben október 25-n 16.65$ szinten indítottam egy pozíciót.